Vous trouverez ici d'autres «Questions fréquemment posées» pour les employeurs.

Foire aux questions

Qui est couvert par la Caisse de pension Valora?

La caisse de pension Valora est chargée de la prévoyance professionnelle des salariés assurés de Valora Holding AG en Suisse et des autres entreprises affiliées.

Quelle est la base juridique des activités de la Caisse de pension Valora?

La base juridique de nos tâches est fournie par la loi fédérale sur la prévoyance professionnelle vieillesse, survivants et invalidité (LPP) et son ordonnance (OPP2), la loi sur le libre passage (LFLP) et son ordonnance (OPP), l'ordonnance sur l'encouragement à la propriété du logement au moyen de fonds provenant de la prévoyance professionnelle (OEPL), d'autres dispositions de la loi fédérale (CO, CC) ainsi que par nos règlements (règlement de prévoyance, règlement de placement, règlement d'organisation et de gestion, règlement de liquidation partielle, règlement d'établissement des provisions, directives pour l'élection du conseil de fondation, politique de gouvernance) et nos statuts.

Quelle est l'entité juridique de la caisse de pension Valora?

Les entités juridiques responsables de la prévoyance professionnelle sont la Caisse de pension Valora et la Fondation de financement patronale Valora qui sont toutes deux inscrites au registre de la prévoyance professionnelle du canton de Bâle-Campagne.

Sur quelle base le plan de prévoyance est-il structuré?

Le plan de prévoyance est basé sur un régime «enveloppant» (=LPP ainsi que part sur-obligatoire) en primauté de cotisations avec un plan de base et un plan complémentaire.

Combien d'assurés actifs et de bénéficiaires de rentes sont affiliés à la Caisse de pension Valora?

La Caisse de pension Valora gère les données d'assurance et les comptes d'épargne de plus de 4400 assurés actifs et de plus de 2700 bénéficiaires de rente. Cela comprend les prestations d'entrée, les cotisations mensuelles à la caisse de pension des employés et des employeurs, les versements uniques, les retraits anticipés (pour l'encouragement à la propriété du logement/le divorce), les prestations de sortie et de prévoyance (en cas de vieillesse, invalidité et décès), les intérêts, etc. La Caisse de pension Valora est donc responsable du placement prudent de tous les actifs de prévoyance de ces fondations, qui s'élèvent actuellement à plus de 1,1 milliard de francs suisses. Les biens immobiliers appartenant à la Caisse de pension Valora (43 bâtiments propres avec plus de 630 appartements et commerces ainsi que des bureaux) sont gérés par la société Apleona Suisse SA.

Est-il possible d'effectuer des rachats fiscalement privilégiés à la Caisse de pension Valora?

Les rachats de prestations ordinaires et de prestations de retraite anticipée peuvent être effectués auprès de la Caisse de pension Valora. Le montant qui peut être racheté est indiqué sur le certificat de prestations dans la rubrique «Rachat possible». Pour que le rachat soit valable pour l’année en cours, le versement doit être perçu au plus tard en date de valeur du 31 décembre par la Caisse de pension Valora. La date de valeur de la réception du paiement est déterminante pour la Caisse de pension Valora.

Les coordonnées bancaires de la Caisse de pension Valora sont:

UBS AG (n° PC 80-2-2)

CH-8098 Zürich

IBAN n° CH34 0023 0230 9017 5402 0

Où puis-je trouver mes prestations de libre passage provenant d'anciens employeurs?

Si vous êtes à la recherche de prestations de libre passage d'anciens employeurs qui n'ont pas été versées à la Caisse de pension Valora, les services suivants peuvent vous renseigner:

Fondation institution supplétive LPP

Agence régionale de la Suisse romande

Boulevard de Grancy 39

Case postale 660

1006 Lausanne

Tél. 021 340 63 33

Service central 2e pilier

Fonds de garantie LPP

Case postale 1023

3000 Berne 14

Tél. 031 380 79 75

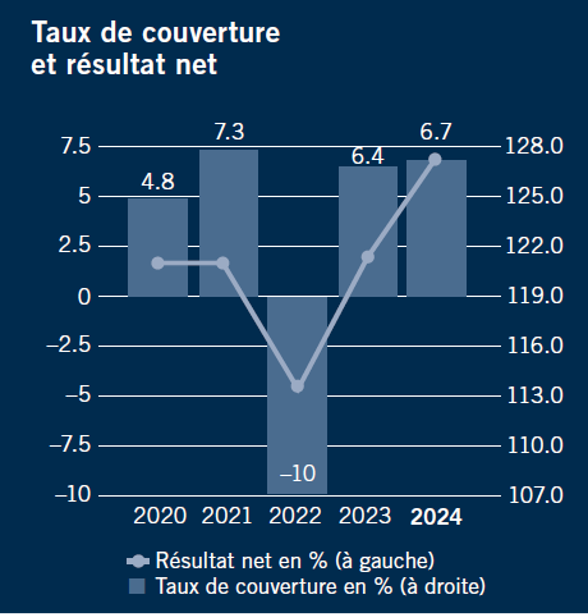

Comment la Caisse de pension Valora a-t-elle évolué ces dernières années?

Le graphique suivant montre l'évolution réjouissante de la Caisse de pension Valora au cours des dernières années.

Plans d'épargne au choix

Pourquoi la Caisse de pension Valora propose-t-elle de nouveaux plans d'épargne au choix?

Nous allons probablement tous vivre plus longtemps que nos parents. L'espérance de vie en Suisse ne cesse d'augmenter et c'est la raison pour laquelle le capital d’épargne doit suffire pour plus d'années de rente que par le passé. Voilà pourquoi nous vous offrons, avec nos solutions de plans d'épargne au choix, la possibilité de participer de manière responsable et volontaire à votre situation financière au moment de votre retraite.

Quels sont les plans d'épargne au choix à la Caisse de pension Valora?

La Caisse de pension Valora propose trois variantes de plans d'épargne: «Light», «Plus» et «Max». Veuillez consulter les cotisations d'épargne en pourcentage du salaire par groupe d'âge dans les tableaux suivants. L'employeur verse un pourcentage fixe de cotisation d'épargne dans toutes les variantes, indépendamment du choix du plan d'épargne.

Cotisations d'épargne au choix dans le plan de base

(salaire annuel minimum de CHF 22'680 à partir du 01.01.2025)

| À partir de 2023 | ||||

| Employé | Employeur | |||

| Age | Light | Plus Standard |

Max | Toutes les variantes |

| 25 – 34 | 5.00% | 5.25% | 5.25% | 5.25% |

| 35 – 44 | 7.50% | 7.75% | 8.25% | 8.25% |

| 45 – 54 | 8.00% | 8.25% | 10.75% | 10.75% |

| 55 – 70 | 8.25% | 8.75% | 11.25% | 13.25% |

Cotisations d'épargne au choix dans le plan complémentaire

(à partir du 01.01.2025: salaire annuel à partir de CHF 156’200)

| À partir de 2023 | ||||

| Employé | Employeur | |||

| Age | Light Standard |

Plus | Max | Toutes les variantes |

| 18 – 70 | 1.00% | 2.00% | 3.00% | 3.00% |

Quels sont les avantages des plans d'épargne «Plus» et «Max»?

- Des prestations de vieillesse plus élevées (rente ou capital) à la retraite: les assurés peuvent améliorer sensiblement leur rente de vieillesse en choisissant le plan d'épargne «Max». Par exemple, pour une personne de 40 ans, la rente de vieillesse ordinaire augmente d'environ 8% par rapport au plan d'épargne «Plus» (hypothèses: salaire assuré de CHF 40'000 et capital d'épargne de CHF 60'000).

- Les cotisations d'épargne supplémentaires sont rémunérées au même taux que l’autre capital d'épargne.

- En raison de cotisations d'épargne plus élevées, votre revenu imposable diminue.

- Le potentiel de rachat augmente.

Comment est choisi le plan d’épargne?

Veuillez choisir votre plan d'épargne préféré d’ici le 30 novembre 2025 au plus tard. Pour cela, vous trouverez le formulaire requis sur notre site Internet (formulaire «Choix de la variante du plan d’épargne»). Le plan d'épargne choisi s'appliquera à partir du 1er janvier de l'année suivante. Le choix reste valable, aussi longtemps que vous ne révoquez pas votre décision. Un changement du plan d’épargne choisi ne peut avoir lieu qu’une seule fois par an et sera applicable en date du 1er janvier suivant.

Que se passe-t-il si aucun plan d’épargne n’est choisi?

…si vous étiez déjà assuré(e) auprès de la caisse de pension Valora fin 2024?

Dans ce cas, le plan d'épargne actuel s'applique.

…si vous rejoignez la caisse de pension Valora au courant de l'année 2025?

Dans ce cas, les plans standard s'appliquent, c'est-à-dire en tant qu'assuré(e) du plan de base dans le plan d'épargne «Plus» et en tant qu'assuré(e) du plan supplémentaire dans le plan d'épargne «Light».

Le plan d'épargne utilisé sera indiqué sur votre certificat de prestations depuis 2022.

Je suis nouvel(le) adhérent(e) à la CPV. Pourquoi suis-je assuré(e) dans le plan d'épargne "Plus"?

Tous les nouveaux adhérents sont automatiquement assurés dans le plan d'épargne "Plus". Les salariés du plan de base (salaire annuel minimal : CHF 22'680) sont assurés dans le plan d'épargne "Plus" et les salariés du plan complémentaire (salaire annuel à partir de CHF 156’200) sont assurés dans le plan d'épargne "Light". Un changement de plan d’épargne peut être effectué jusqu’à fin novembre, au moyen d’une communication écrite, et sera applicable début janvier de l’année suivante.

Je suis assuré(e) auprès de la CPV à partir du 1er mars 2025 et je souhaite opter pour le plan d'épargne «Max». Comment dois-je procéder?

Un changement de plan d’épargne ne peut avoir lieu qu’une seule fois par an et sera applicable en date du 1er janvier suivant. Ce changement doit être annoncé à la Caisse de pension Valora en temps utile, c’est-à-dire jusqu'au 30 novembre de chaque année, au moyen du formulaire «Choix de la variante du plan d'épargne». Les entrées en cours d'année sont assurées - comme toutes les nouvelles entrées - dans le plan standard «Plus». Veuillez annoncer votre changement de plan au secrétariat avant le 30 novembre 2025. Vous pouvez également vous renseigner auprès du secrétariat pour savoir dans quelle mesure il est possible d'améliorer vos prestations par un rachat privé en 2025.

myVPK

Qu'est-ce que «myVPK»?

«myVPK» è est la plateforme en ligne de la Caisse de pension Valora pour les personnes assurées actives et retraitées ainsi que pour les employeurs et les agents fiduciaires.

Nous nous réjouissons de vous donner la possibilité d'avoir à tous moments accès aux données de la prévoyance professionnelle qui vous concernent. Notre portail en ligne «myVPK» vous propose en tant que personne activée assurée, retraitée, employeur ou agent fiduciaire un grand nombre de fonctions et de services utiles.

Pour les assurés actifs et les retraités, « myVPK » est désormais également disponible sous forme d'application pour smartphone.

Comment puis-je m’inscrire à la plateforme «myVPK»?

Pour y accéder, vous avez besoin de votre numéro d'assurance sociale et d'un code d'activation, que nous vous enverrons par courrier. Après avoir reçu le code d'activation, vous pouvez activer l'accès sur notre site web sous «Login myVPK» ou via l'application myVPK sur votre smartphone. Pour le processus d'activation initial, une adresse e-mail et un numéro de téléphone portable valides ainsi que l'acceptation des conditions générales d'utilisation sont obligatoires.

Que dois-je faire si ma connexion (sur le site web) échoue?

Dans ce cas, nous vous recommandons de changer de navigateur ou de vous connecter avec un téléphone portable.

Où puis-je trouver mon numéro d'assurance sociale?

Vous trouverez votre numéro d'assurance sociale sur votre certificat de prestations.

Mon employeur a-t-il accès à mes données de prévoyance dans «myVPK»?

Non, l'employeur n'a pas accès aux données personnelles de prévoyance dans «myVPK».

Que se passe-t-il si je ne travaille plus pour un employeur affilié à la Caisse de pension Valora?

Si vous changez d’employeur et que celui-ci n'est pas affilié à la Caisse de pension Valora, votre accès devient inactif 6 mois après la sortie. L'accès à «myVPK» reste disponible pour les bénéficiaires de rente.

Jusqu'à quand puis-je encore effectuer un rachat pour cette année?

Pour un rachat en 2025, les fonds doivent être crédités sur le compte de la Caisse de pension Valora au plus tard en date de valeur du 31.12.2025.

Comment puis-je prétendre à une réduction d'impôts au titre d'un rachat?

Avec l'accusé de réception de votre rachat, nous vous enverrons votre certificat de prestations actuel, ainsi que l'attestation fiscale.

Maintien sur une base volontaire de l’assurance en cas de licenciement après 58 ans

Qui peut maintenir son assurance de manière volontaire?

Pour le maintien de l’assurance sur une base volontaire, les conditions suivantes doivent être remplies:

- Avoir plus de 58 ans

- Résiliation du rapport de travail par l’employeur

Que puis-je continuer à assurer?

Il existe la possibilité de maintenir l’intégralité de la prévoyance (épargne vieillesse et assurance risques) ou uniquement les risques de déces et invalidité. Le salaire annuel assuré au moment de la résiliation du rapport de travail sert de base pour le maintien de l’assurance. Toutefois, il est également possible d'assurer un salaire annuel inférieur ou d'adapter à la baisse le salaire annuel assuré, cela en deux étapes partielles maximum, pendant la durée de maintien de l'assurance.

Dans ce contexte, il existe les options suivantes:

- 100% du salaire annuel assuré jusqu’alors

- 50% du salaire annuel assuré jusqu’alors

- Salaire annuel assuré minimal qui résulte du seuil d’entrée actuellement en vigueur (à partir du 01.01.2025: CHF 22’680).

Quels coûts en résultent?

Pour le maintien de l’assurance de la prévoyance globale, la personne assurée prend en charge le financement de la totalité des cotisations employé et employeur. Si seule l'assurance risque décès et invalidité doit être maintenue, seules les cotisations de risques doivent être financées par la personne assurée.

Quand le maintien de l'assurance prend-il fin?

Le maintien de l'assurance prend fin lorsque l'âge ordinaire de la retraite est atteint (64 ans pour les femmes, 65 ans pour les hommes), si un cas de prévoyance se réalise, si la personne assurée résilie l'assurance ou si elle est en défaut de paiement après un rappel unique.

Quels délais doivent être respectés?

La demande de maintien de l’assurance doit être faite par écrit auprès de la Caisse de pension Valora avant la fin du rapport de travail et au moyen du document «Demande de maintien de l’assurance en cas de licenciement après 58 ans». La demande est disponible sur notre site web:

Maintien de la caisse de pension au-delà de l'âge de la retraite

Est-ce qu’une personne assurée peut continuer à travailler au-delà de l'âge de la retraite?

Oui, les assurés peuvent prolonger leur rapport de travail au-delà de l'âge ordinaire de la retraite, au plus tard jusqu'au premier jour du mois suivant leur 70ième anniversaire. Dans le cas d'un report, le salaire annuel doit représenter au moins 25% d'une charge de travail complète. La rente et/ou le versement de capital sont dus au moment de la dissolution du rapport de travail.

A partir de quand la personne assurée peut-elle commencer à percevoir la rente?

Lorsqu'elle atteint l'âge ordinaire de la retraite (65 ans) ou l'âge de la retraite anticipée (à partir de 58 ans), la personne assurée a droit à une rente de vieillesse à vie et/ou à un versement en capital.

La pension peut-elle être perçue plus tard qu'à 65 ans?

Oui, tant qu'il existe un rapport de travail avec un salaire annuel d'au moins 25% d'un travail à temps plein.

La personne assurée peut-elle continuer à payer des cotisations?

Oui, la personne assurée peut continuer à payer les cotisations employé sur une base volontaire.

L'employeur doit-il verser des cotisations au-delà de l'âge de la retraite?

L'employeur ne doit continuer à verser ses cotisations que si le salarié a décidé de continuer à verser des cotisations volontairement.

QUESTIONS FRÉQUENTES POUR LES EMPLOYEIURS EXISTANTS

À quelle fréquence et sous quelle forme les assurés de la CPV reçoivent-ils un certificat de prestations?

Tous les assurés reçoivent automatiquement, une fois par an, par courrier, leur certificat de prestations personnel en format papier. Vous pouvez également en faire la demande, à tout moment, directement auprès de la CPV. Les assurés peuvent également consulter à tout moment leur certificat de prestations personnel sur notre portail en ligne «myVPK».

Comment les salaires sont-ils déclarés?

L'employeur communique chaque mois les salaires à la CPV. La transmission des données salariales se fait selon la méthode convenue avec l'employeur, de préférence via notre portail en ligne «myVPK».

Vous n'avez pas trouvé de réponse à votre question ? Nous sommes joignables par téléphone de 8h00 à 12h30 et de 13h30 à 16h00 au +41 61 467 36 36 et nous nous ferons un plaisir de vous renseigner.

Glossaire

Les principales définitions en lien avec la prévoyance.