Hier finden Sie weitere «Häufig gestellte Fragen» für Arbeitgebende.

Häufig gestellte Fragen

Für wen ist die Valora Pensionskasse zuständig?

Die Valora Pensionskasse ist zuständig für die Belange der beruflichen Vorsorge der versicherten Arbeitnehmenden der Valora Holding AG in der Schweiz und weiterer angeschlossener Firmen.

Auf welche gesetzliche Grundlage stützen sich die Tätigkeiten der Valora Pensionskasse?

Gesetzliche Grundlage unserer Aufgaben bilden das Bundesgesetz über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge (BVG) und dessen Verordnung (BVV2), das Freizügigkeitsgesetz (FZG) und dessen Verordnung (FZV), die Verordnung über die Wohneigentumsförderung mit Mitteln der beruflichen Vorsorge (WEFV), weitere bundesrechtliche Bestimmungen (OR, ZGB) sowie unsere Reglemente (Vorsorgereglement, Anlagereglement, Organisations-und Geschäftsführungsreglement, Teilliquidationsreglement, Reglement zur Bildung von Rückstellungen, Richtlinien für die Wahl des Stiftungsrates, Governance Policy) sowie der Statuten.

Wer ist Rechtsträger der Valora Pensionskasse?

Rechtsträger der beruflichen Vorsorge sind die im Register für berufliche Vorsorge des Kantons Basel–Landschaft eingetragenen Stiftungen Valora Pensionskasse (VPK) sowie Valora Patronale Finanzierungsstiftung (VPF).

Auf welcher Basis ist der Vorsorgeplan ausgestaltet?

Beim Vorsorgeplan handelt es sich um ein umhüllendes (BVG- sowie überobligatorischer Teil) Beitragsprimat, mit Basis- und Zusatzplan.

Wie viele Aktivversicherte und Rentenbezüger sind der Valora Pensionskasse angeschlossen?

Die Valora Pensionskasse führt die Versicherungsdaten und Sparkonten von über 4’400 Aktivversicherten und über 2'700 Rentenbezügern. Dies umfasst Eintrittsleistungen (FZL’s), monatliche PK-Beiträge von Arbeitnehmenden und Arbeitgebenden, Einmaleinlagen, Vorbezüge (für Wohneigentumsförderung / Scheidung), Austritts- und Vorsorgeleistungen (bei Alter, Invalidität und Tod), Zinsen usw. Damit ist die Valora Pensionskasse verantwortlich für die sorgfältige Anlage des gesamten Vorsorgevermögens dieser Stiftungen von aktuell über CHF 1,1 Mrd. Die Liegenschaften der Valora Pensionskasse (43 eigene Gebäude mit knapp 630 Wohnungen sowie Verkaufsflächen und Büroräumlichkeiten) werden dabei durch die Firma Apleona Schweiz AG bewirtschaftet.

Können bei der Valora Pensionskasse steuerbegünstige Einkäufe getätigt werden?

Einkäufe in die ordentlichen Leistungen und für die vorzeitige Pensionierung können bei der Valora Pensionskasse vorgenommen werden. Die Höhe des möglichen Einkaufbetrages ist auf dem Leistungsausweis unter „Einkaufsmöglichkeiten“ ersichtlich. Damit der Einkauf für das aktuelle Einkaufsjahr gültig ist, muss die Zahlung spätestens mit Valuta 31. Dezember bei der Valora Pensionskasse eintreffen. Das Valutadatum des Zahlungseingangs ist für die Valora Pensionskasse massgebend.

Die Bankverbindung der Valora Pensionskasse lautet:

UBS AG (PC-Nr. 80-2-2)

CH-8098 Zürich

IBAN Nr. CH34 0023 0230 9017 5402 0

Wo finde ich meine Freizügigkeitsleistungen von früheren Arbeitgebern?

Auf der Suche nach Freizügigkeitsleistungen von früheren Arbeitgebern, welche nicht an die Valora Pensionskasse überwiesen worden sind, können folgende Stellen Auskunft geben:

Stiftung Auffangeinrichtung BVG

Elias-Canetti-Strasse 2

Postfach

8050 Zürich

Tel. 041 799 75 75

Zentralstelle 2. Säule

Sicherheitsfonds BVG

Postfach 1023

3000 Bern 14

Tel. 031 380 79 75

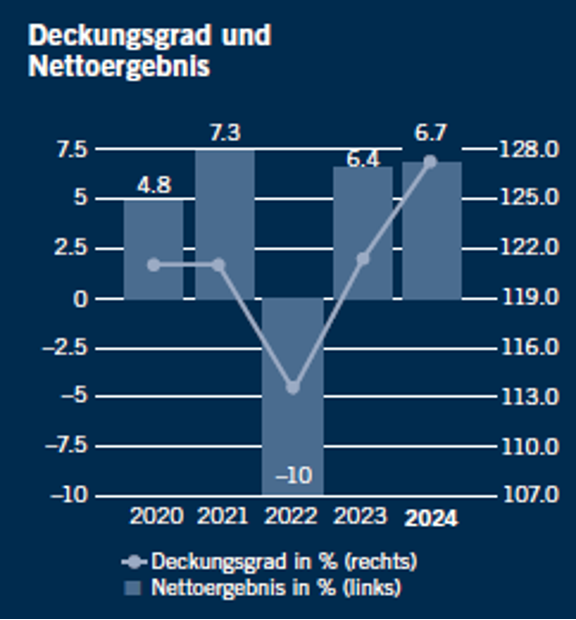

Wie hat sich die Valora Pensionskasse in den letzten Jahren entwickelt?

Die folgende Grafik zeigt die erfreuliche Entwicklung der Valora Pensionskasse in den letzten Jahren.

Wählbare Sparpläne

Weshalb gibt es bei der Valora Pensionskasse neu wählbare Sparpläne?

Wir alle werden voraussichtlich länger leben als unsere Eltern. Die Lebenserwartung in der Schweiz steigt weiter an und deshalb muss das Sparkapital für mehr Rentenjahre ausreichen als in der Vergangenheit. Darum bieten wir mit unseren wählbaren Sparplanlösungen die Möglichkeit, Ihre finanzielle Situation im Alter mitzubestimmen – eigenverantwortlich und freiwillig.

Welche wählbaren Sparpläne gibt es bei der Valora Pensionskasse?

Die Valora Pensionskasse bietet drei Sparplanvarianten an: «Light», «Plus» und «Max». Die lohnprozentualen Sparbeiträge pro Altersgruppe entnehmen Sie bitte den untenstehenden Tabellen.

Der Arbeitgeber leistet in allen Varianten einen festgelegten prozentualen Sparbeitrag, unabhängig von der Wahl des Sparplans.

Wählbare Sparbeiträge im Basisplan

(Minimaler Jahreslohn ab 01.01.2025: CHF 22’680)

| ab 2023 | ||||

| Arbeitnehmende | Arbeitgeber | |||

| Alter | Light | Plus Standard |

Max | alle Varianten |

| 25 – 34 | 5.00% | 5.25% | 5.25% | 5.25% |

| 35 – 44 | 7.25% | 7.75% | 8.25% | 8.25% |

| 45 – 54 | 8.00% | 8.25% | 10.75% | 10.75% |

| 55 – 70 | 8.25% | 8.75% | 11.25% | 13.25% |

Wählbare Sparbeiträge im Zusatzplan

(ab 01.01.2025: Jahreslohn ab CHF 156’200)

| ab 2023 | ||||

| Arbeitnehmende | Arbeitgeber | |||

| Alter | Light Standard |

Plus | Max | alle Varianten |

| 18 – 70 | 1.00% | 2.00% | 3.00% | 3.00% |

Welche Vorteile bieten die Sparpläne «Plus» und «Max»?

- Höhere Altersleistungen (Rente oder Kapital) nach der Pensionierung: Versicherte können mit der Wahl des Sparplans «Max» die Altersrente erheblich verbessern. So erhöht sich z.B. bei einer 40-jährigen Person die ordentliche Altersrente um rund 8% im Vergleich zum Sparplan «Plus» (Annahmen: versicherter Lohn von CHF 40'000 und Sparkapital von CHF 60'000).

- Die zusätzlichen Sparbeiträge werden gleich verzinst wie das übrige Sparkapital.

- Aufgrund der höheren Sparbeiträge reduziert sich Ihr steuerbares Einkommen.

- Das Einkaufspotenzial steigt.

Wie wird der Sparplan gewählt?

Bitte wählen Sie Ihren bevorzugten Sparplan bis spätestens 30. November 2025. Das hierzu benötigte Formular finden Sie auf unserer Website (Formular «Wahl der Sparplanvariante»). Der gewählte Sparplan kommt ab dem 1. Januar des Folgejahres zur Anwendung. Die Wahl gilt solange, bis Sie Ihren Entscheid widerrufen. Ein Wechsel Ihres gewählten Sparplans kann einmal jährlich jeweils per 1. Januar erfolgen.

Was geschieht, wenn kein Sparplan gewählt wird?

...wenn Sie bereits per Ende 2024 bei der Valora Pensionskasse versichert waren?

In diesem Fall kommt der bisherige Sparplan zur Anwendung.

...wenn Sie im Jahr 2025 in die Valora Pensionskasse eintreten?

In diesem Fall kommen die Standardpläne zur Anwendung, d.h. für Basisplan-Versicherte der Sparplan «Plus» und für Zusatzplan-Versicherte der Sparplan «Light».

Welcher Sparplan angewendet wird, ist seit dem Jahr 2022 auf Ihrem Leistungsausweis ersichtlich.

Ich bin neu bei der VPK eingetreten. Wieso bin ich im Sparplan „Plus“ versichert?

Alle neu eintretenden Personen werden automatisch im Standardplan „Plus“ versichert. Arbeitnehmende im Basisplan (Minimaler Jahreslohn: CHF 22‘680) sind im Sparplan „Plus“ und Arbeitnehmende im Zusatzplan (Jahreslohn ab CHF 156’200) im Sparplan „Light“ versichert. Der Sparplan kann mit schriftlicher Mitteilung bis Ende November per Anfang Januar des Folgejahres geändert werden.

Ich bin ab dem 1. März 2025 bei der VPK versichert und möchte mich für den Sparplan «Max» anmelden. Wie gehe ich vor?

Ein Wechsel des Sparplans kann einmal jährlich jeweils per 1. Januar erfolgen und muss rechtzeitig, jeweils bis 30. November, mittels Formular «Wahl der Sparplanvariante» der Valora Pensionskasse mitgeteilt werden. Eintritte unter dem Jahr werden – wie alle Neueintritte – im Standardplan «Plus» versichert. Bitte melden Sie Ihren Planwechsel bis 30. November 2025 bei der Geschäftsstelle. Ebenso können Sie bei der Geschäftsstelle abklären, inwiefern eine allfällige Besserstellung Ihrer Leistungen im Jahre 2025 durch einen privaten Einkauf möglich ist.

myVPK

Was ist «myVPK»?

«myVPK» ist die Online-Plattform der Valora Pensionskasse für Aktivversicherte und Rentner sowie für Arbeitgebende und Treuhänder.

Wir freuen uns, Ihnen die Möglichkeit zu bieten, jederzeit Zugriff auf Ihre Fakten der beruflichen Vorsorge zu erhalten. Unser Online-Portal «myVPK» bietet Ihnen als aktivversicherte Person, Rentner:in, Arbeitgeber:in oder Treuhänder:in eine Vielzahl von nützlichen Funktionen und Services. Für Aktivversicherte und Rentner steht «myVPK» neu auch als App für das Smartphone zur Verfügung.

Wie kann ich mich bei «myVPK» registrieren?

Für den Zugang zu «myVPK» ist Ihre Sozialversicherungsnummer sowie ein Aktivierungscode, den wir Ihnen per Post zustellen, notwendig. Nach Erhalt des Aktivierungscodes können Sie den Zugang auf unserer Webseite unter «Login myVPK» oder neu via myVPK-App auf Ihrem Smartphone aktivieren. Für den erstmaligen Aktivierungsprozess sind zudem eine gültige E-Mail-Adresse und Mobilnummer sowie die Zustimmung zu den allgemeinen Nutzungsbedingungen zwingend erforderlich.

Was muss ich tun, wenn mein Login (auf der Webseite) immer wieder abbricht?

In diesem Fall empfehlen wir Ihnen, den Browser zu wechseln oder sich via Mobil zu registrieren.

Wo finde ich meine Sozialversicherungsnummer?

Die Sozialversicherungsnummer finden Sie auf Ihrem Leistungsausweis.

Hat mein Arbeitgeber Einsicht auf meine Vorsorgedaten in «myVPK»?

Nein, der Arbeitgeber hat keinen Zugriff auf die persönlichen Vorsorgedaten in «myVPK».

Was geschieht, wenn ich nicht mehr bei einem der Valora Pensionskasse angeschlossenen Arbeitgeber arbeite?

Bei einem Wechsel zu einem Arbeitgeber, der nicht der Valora Pensionskasse angeschlossen ist, wird der Zugang 6 Monate nach dem Austritt inaktiv. Der Zugriff auf «myVPK» bleibt für Rentenberechtigte weiterhin erhalten.

Bis wann kann ich mich dieses Jahr noch einkaufen?

Für einen Einkauf im Jahr 2025 müssen die Gelder bis Valuta 31.12.2025 auf dem Konto der Valora Pensionskasse gutgeschrieben sein.

Wie kann ich einen Einkauf an den Steuern geltend machen?

Mit der Eingangsbestätigung Ihres Einkaufs erhalten Sie von uns Ihren aktuellen Leistungsausweis, sowie die Steuerbescheinigung.

Freiwillige Weiterversicherung bei Entlassung nach Alter 58

Wer kann sich freiwillig weiterversichern?

Für eine freiwillige Weiterversicherung müssen folgende Voraussetzungen erfüllt sein:

- Vollendung des 58. Altersjahres

- Auflösung des Arbeitsverhältnisses durch den Arbeitgebenden

Was kann weiterversichert werden?

Es besteht die Möglichkeit, die gesamte Vorsorge (Alterssparen und Risikoversicherung) oder nur die Risiken für Tod und Invalidität weiter zu versichern. Als Basis für die Weiterversicherung gilt der zum Zeitpunkt der Auflösung des Arbeitsverhältnisses versicherte Jahreslohn. Es kann jedoch auch ein tieferer Jahreslohn versichert werden, bzw. der versicherte Jahreslohn kann während der Weiterversicherung in maximal zwei Teilschritten nach unten angepasst werden.

In diesem Zusammenhang bestehen folgende Optionen:

- 100% des bisherigen versicherten Jahreslohnes

- 50% des bisherigen versicherten Jahreslohnes

- Minimaler versicherter Jahreslohn, der sich gemäss der jeweils gültigen Eintrittsschwelle ergibt (ab 01.01.2025: CHF 22'680).

Welche Kosten fallen an?

Für die Weiterversicherung der umfassenden Vorsorge übernimmt die versicherte Person die Finanzierung der gesamten Arbeitnehmer- und Arbeitgeberbeiträge. Sollen nur die Risiken Tod und Invalidität weiterversichert werden, müssen nur diese Risikobeiträge durch die versicherte Person finanziert werden.

Wann endet die Weiterversicherung?

Die Weiterversicherung endet mit dem Erreichen des ordentlichen Pensionierungsalters (Frauen 64 Jahre, Männer 65 Jahre), mit Eintritt eines Vorsorgefalls, mit der Kündigung durch die versicherte Person oder nach einmaliger Mahnung bei Zahlungsverzug der geschuldeten Beiträge.

Welche Fristen müssen beachtet werden?

Die Weiterversicherung muss schriftlich vor Beendigung des Arbeitsverhältnisses bei der Valora Pensionskasse mit dem «Antrag für eine Weiterversicherung bei Entlassung nach Alter 58» beantragt werden. Der Antrag ist auf unserer Website abrufbar:

Weiterführung der Pensionskasse über das Rentenalter hinaus

Kann eine versicherte Person über das Rentenalter hinaus weiterarbeiten?

Ja, Versicherte können das Arbeitsverhältnis auch über das ordentliche Pensionierungsalter hinaus fortsetzen, und zwar bis längstens zum Ersten des Monats nach dem 70. Geburtstag. Bei einem Aufschub muss der Jahreslohn mindestens 25% eines vollen Arbeitspensums betragen. Rente und/oder Kapitalauszahlung werden mit Auflösung des Arbeitsverhältnisses fällig.

Ab wann kann die versicherte Person die Rente beziehen?

Mit Erreichen des ordentlichen Rücktrittsalters (65 Jahre), resp. im Alter der vorzeitigen Pensionierung (ab Alter 58) hat die versicherte Person Anspruch auf eine lebenslange Altersrente und/oder eine Kapitalauszahlung.

Kann die Rente auch später als mit 65 Jahren bezogen werden?

Ja, solange ein Arbeitsverhältnis mit einem Jahreslohn von mindestens 25% eines vollen Arbeitspensums besteht.

Kann die versicherte Person weiterhin Beiträge bezahlen?

Ja, die versicherte Person kann die Arbeitnehmer-Beiträge weiterhin auf freiwilliger Basis bezahlen.

Muss der Arbeitgebende über das Rentenalter hinaus Beiträge einzahlen?

Der Arbeitgebende muss seine Beiträge nur dann weiterhin leisten, wenn der Arbeitnehmende sich dazu entschieden hat, freiwillig mit den Beitragszahlungen fortzufahren.

Haben Sie keine Antwort auf Ihre Frage gefunden? Wir sind von 8:00-12:30 und von 13:30-16:00 Uhr telefonisch unter der Nummer +41 61 467 36 36 erreichbar und geben Ihnen gerne Auskunft.

Glossar

Die wichtigsten Begriffe rund um das Thema Vorsorge.